Profiter des versements déductibles qu’offre le PER Collectif

Bonne nouvelle ! En tant qu’épargnant, vous avez la possibilité de réaliser des versements volontaires déductibles de votre revenu imposable. Au-delà d’augmenter votre épargne en vue d’un projet ou de vous préparer un complément de revenu pour votre retraite, vous avez aussi peut-être la possibilité de réaliser une économie d’impôt. On vous explique tout ici.

Choisir votre type de versement

En plus de vos éventuelles primes d'intéressement, de participation… vous avez la possibilité de faire grandir votre épargne grâce à vos versements volontaires.

Tout d’abord, lors de chaque versement sur votre PER Collectif, vous choisissez entre deux types de versements :

- les versements volontaires déductibles de votre revenu imposable, qui vous permettent de bénéficier d'une baisse d'impôt. Le montant déductible est limité dans le cadre d’un plafond à retrouver sur votre avis d’imposition dans la partie (cf ci-après).

Ou

- les versements non-déductibles de votre revenu imposable, comme ceux réalisés dans votre PEE (Plan d’Epargne Entreprise).

Attention : en l’absence de choix, votre versement sera automatiquement déductible. Il ne sera plus possible de changer sa fiscalité ensuite.

Réduire vos impôts grâce aux versements volontaires déductibles

Avec les versements volontaires déductibles, vous avez donc comme son nom l’indique, la possibilité de profiter d’une déduction fiscale, à l’entrée dans le Plan.

Ce choix peut s’avérer intéressant si vous souhaitez réduire votre impôt sur le revenu à l’instant T, mais aussi en fonction de votre tranche marginale d’imposition (TMI, à retrouver dans votre déclaration d’impôt) au moment où vous décidez d’épargner sur votre PER Collectif. En contrepartie votre épargne sera fiscalisée à la sortie du plan.

Prenons un exemple :

Vous décidez de placer 4000 € et vous êtes actuellement dans la tranche d’impôt sur le revenu à 30 %, la déduction fiscale à l’entrée vous permet de réaliser une économie d’impôt de 1200 €.

En contrepartie, les sommes versées à titre volontaire seront réintégrées dans votre revenu imposable lors de la sortie du plan et les éventuelles plus-values seront quant à elles soumises à un prélèvement forfaitaire unique ainsi qu’aux prélèvements sociaux.

Cet avantage est intéressant dans l’anticipation d’une baisse des revenus à la retraite, et donc du futur taux d’imposition. En effet, lorsque vous souhaiterez récupérer votre épargne au moment de votre départ en retraite ou à l’occasion d’un cas de déblocage anticipé, votre tranche d’imposition devrait être probablement moins élevée, vous serez alors « gagnant ».

En revanche, si vous êtes passé dans la tranche supérieure au moment du déblocage, vous paierez alors plus d’impôts.

Faites le calcul !

Ce simulateur vous propose d’évaluer les économies d’impôt que vous pouvez obtenir pour l’année en réalisant des versements déductibles du revenu imposable sur le PER Collectif.

Réaliser une simulation

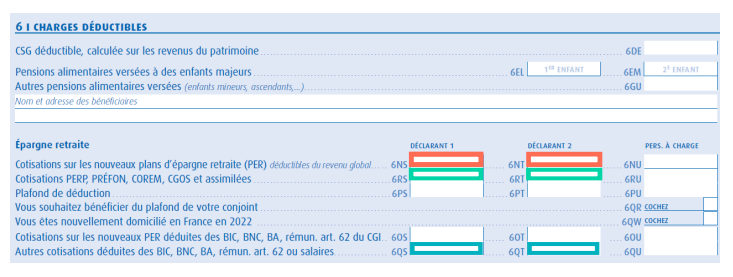

Déclarer vos versements déductibles

En fonction de votre situation, vous devez vérifier ou reporter le montant de vos versements volontaires sur votre déclaration de revenus afin de bénéficier de la déductibilité fiscale.

Pour vous aider à bien déclarer vos versements volontaires déductibles, retrouvez ici le mode d’emploi

Connaitre la fiscalité à la sortie (au moment où vous retirez votre épargne)

La fiscalité de vos versements volontaires déductibles

- Sortie en capital

- Le capital est soumis à l'Impôt sur le Revenu

- Les plus-values sont soumises au Prélèvement Forfaitaire Unique, soit 30%, incluant les prélèvements sociaux de 17,2%

- Sortie en rente

- La rente est soumise à l'Impôt sur le Revenu après abattement de 10% (comme un salaire)

- Une partie de la rente est soumise aux prélèvements sociaux de 17,2%

Verser dans la limite de votre plafond

Vous pouvez réaliser des versements volontaires dans la limite d’un certain plafond. En fonction de votre situation, vous pouvez déduire jusqu’à 10% de vos revenus professionnels :

- Dans la limite d’un revenu égal à 8 fois le montant annuel du Plafond Annuel de la Sécurité Sociale de l’année précédente N-1 (PASS 2022 : 41 136 €), soit 32 909 €.

Ou

- Si vos revenus annuels sont inférieurs à 1 PASS N-1 (donc inférieurs à 41 136 €), vous pouvez déduire au maximum 10% d’un PASS de son revenu imposable, soit 4 113,6 €.

En plus de cette indication, vous trouverez à la fin de votre prochain avis d’imposition 2023 sur les revenus 2022 le montant de l’enveloppe disponible non utilisée sur les 3 dernières années. Le reliquat d’un plafond d’épargne retraite peut être reporté sur les 3 années suivantes. De ce fait, l’administration fiscale indique dans votre avis d’imposition de l’année N le plafond non utilisé pour les revenus de N-3, N-2 et N-1.

En conclusion, vous pourrez ainsi utiliser votre éventuel complément de plafond pour réaliser des versements déductibles dans la limite d’un plafond plus important que ceux mentionnés ci-dessus.